Esta es una lista de respuestas a denuncias y suspicacias comunes que fueron divulgadas en medios, redes sociales y entre operadores políticos con respecto a la publicación de la lista de grandes contribuyentes que reportaron cero utilidades ante el Ministerio de Hacienda.

Hablamos sobre evasión y sobre holding companies. Decimos lo que sabemos, y lo que no, sobre los tiempos manejados por Hacienda para hacer pública la lista. Además tratamos el tema de la amnistía tributaria y sobre el largo camino que toma Hacienda para cobrar los impuestos. Por último chequeamos la información de un presunto conflicto de interés del viceministro de Hacienda.

Queríamos que esto fuera corto y fallamos miserablemente. Así que, primero, sepan disculpar.

1. ¿Es una lista de evasores?

El medio digital AM Prensa se tiró al agua publicando la lista con el título: “Estos son los grandes evasores de impuestos según Hacienda”.

El medio El Periodicocr también publicó una imagen con los logotipos de algunas de las empresas incluidas en la lista con el título “GRANDES EVASORES”, que al día siguiente cambió a “¿GRANDES EVASORES?”.

La Asociación de Profesores de Segunda Enseñanza siguió la misma línea, y divulgó la lista como “PRINCIPALES EVASORES DEL IMPUESTO A LAS UTILIDADES”.

¿La publicación hecha por Hacienda es una lista de grandes evasores? No.

¿Podría haber evasores incluidos en la lista? Sí.

Lo que hay: el Ministerio de Hacienda publicó una lista de 196 grandes contribuyentes que declararon cero utilidad o pérdida en su declaración del impuesto sobre la renta en uno o más períodos entre los años 2008 y 2017.

Lo que podría haber: Hacienda anunció que, de ese total, se han fiscalizado 96 empresas, “generando ₡560 mil millones de colones en ajustes fiscales” y la presentación de varias denuncias en vía penal a seis empresas.

En la conferencia de prensa de la presentación, un periodista le preguntó a la Ministra de Hacienda, Rocío Aguilar, que si a esas 96 empresas fiscalizadas podía llamarlas “evasores”.

La ministra respondió:

“Son contribuyentes. No podemos llegar a hacer esa afirmación categórica sobre este conjunto de empresas”.

¿Por qué no? La ministra dio un par de ejemplos:

“[Por ejemplo] una empresa que, durante 10 años, en un año reflejó pérdidas. Ahí no podemos afirmar que estemos frente a un evasor. Incluso pueden haber interpretación de normas tributarias, que es lo que normalmente va al proceso de discusión. Cuando se trata de un franco delito, termina en la vía penal con denuncia”.

Carlos Vargas, director General de Tributación, también aclaró que la lista incluye 11 empresas con naturaleza de holding company, las cuales “no realizan actividad económica pero satisfacen alguno de los requisitos para ser considerados grandes contribuyentes”.

Entonces, esta no es una lista de evasores, pero Hacienda ya denunció a seis de esas compañías por presuntos actos ilícitos (hablamos sobre esto más adelante).

Ya lo dijimos antes: la evasión es todo aquel mecanismo ilegal usado para no pagar impuestos. Es un término específico, por lo que hay que tener cuidado con las espinas de ese pescado.

2. ¿Hacienda no quería soltar la información?

Es correcto que Hacienda no entregó la información sino hasta el último día en que podía hacerlo. Es cierto que la lista divulgada por Hacienda provocó un impacto en la discusión sobre evasión y elusión en el país. También es cierto que la información se divulgó después de la aprobación del plan fiscal en segundo debate en la Asamblea Legislativa.

Eso sí, no nos consta que Hacienda tuviera lista la información y que la retuviera, aunque, otra vez, es correcto indicar que la institución no entregó la información sino hasta el último momento posible.

“Ustedes saben perfectamente cuándo resolvió la Sala (Constitucional), cuándo le comunicó al Ministerio de Hacienda y saben perfectamente que la información se publica en el término en que había que publicarla. Aquí eso coincidió (…) Pero bajo ninguna circunstancia el ministerio de Hacienda había tenido guardada esa información”, dijo la ministra Rocío Aguilar a Hablando Claro.

Si usted no lo sabe “perfectamente”, repasamos las fechas. 😉

El comunicado de prensa sobre la resolución de la Sala se divulgó el 9 de noviembre, pero Hacienda afirmó que esperaría hasta la notificación personal a la Dirección General de Tributación para conocer en detalle cuál información podía entregar y cuál no. Para entonces, el plan fiscal había sido aprobado en primer debate en la Asamblea y estaba pendiente la consulta en Sala Constitucional.

La notificación personal llegó a Hacienda el miércoles 26 de noviembre a la 1:35 p. m., según comunicó AmeliaRueda.com. Es decir, Hacienda entregó la información al cierre del plazo que le había dado la Sala: el 5 de diciembre.

3. ¿Los ‘holdings’ se usan para evadir?

Han existido casos, pero en principio no son para eso.

La lista de Hacienda contenía 11 holding companies, una figura que ha despertado la suspicacia de varias personas por afirmar que podrían ser estructuras para evadir impuestos. Otra vez, la lista de Hacienda no permite presumir esta aseveración. ¿Se podría asegurar que ninguna es usada para evadir impuestos? Tampoco.

Le preguntamos al exviceministro de Ingresos, Fernando Rodríguez al respecto. Según nos explicó, un holding es una sociedad que maneja las acciones de un grupo de interés económico, es decir, es la cabeza estratégica de otras empresas que están vinculadas en operaciones afines. Esta sociedad únicamente retiene las acciones de sus empresas subsidiarias y no se supone que tenga actividad económica, por lo que es esperable que aparezcan en la lista de Hacienda como sociedades sin reporte de ganancias.

Los grupos financieros, por fuerza, deben constituirse en un holding, según el artículo 141 de la Ley Orgánica del Banco Central. Hay cinco empresas de este tipo en la lista: Grupo Financiero Improsa S. A., Corporación BCT S. A., Corporación Davivienda (CR) S. A., Corporación de Inversiones Credomatic S. A. y Grupo Financiero Citibank de Costa Rica S. A.

En otros casos, el holding se constituye por un interés de mantener un control estratégico de un grupo de empresas articuladas. Es decir, es una empresa que controla y vigila la estructura de las otras. Hay otras seis empresas con estas características en la lista: Florida Inmobiliaria S. A., Florida Ice and Farm Company S. A., Grupo del Istmo (Costa Rica) S. A., Cervecería Costa Rica S. A., Asesores Corporativos de Costa Rica S. A. y La Nación S. A (no confundir con Grupo Nación G N S. A., que también está en la lista como empresa regular).

Este es un enano de otro cuento, pero vale la pena como antecedente. El holding La Nación S. A. había adquirido notoriedad por una investigación de Hacienda por una presunta venta simulada de rotativas en el 2004, lo que le habría ahorrado a la empresa millones de colones en impuestos. La empresa, representada por Manuel Francisco Jiménez, pagó lo adeudado en el 2005 y terminó conciliando con el Estado por el caso de presunta evasión en el 2014.

Ahora bien, la existencia de un holding efectivamente podría generar algún tipo de beneficios fiscales legales. Por ejemplo, cuando las empresas del grupo se venden servicios entre ellas, podrían generar gastos deducibles de impuestos para la empresa que compra estos servicios.

El holding también tiene la posibilidad de recibir los dividendos de las subsidiarias. Según la legislación actual, este tipo de transacciones entre empresas quedan exentas de un impuesto del 15%, pero si la holding company traslada esos dividendos a personas físicas entonces sí se debe pagar el impuesto.

¿En cuáles casos la operación de una holding se ha usado para evadir?

Según Rodríguez, Hacienda ha conocido casos de presunta evasión en los que las holdings se usan para recibir estos dividendos sin rebajas de impuestos. En estos casos trasladan a otras empresas opacas en paraísos fiscales en donde es mucho más difícil el rastreo estatal. Estas terceras empresas se usarían como un bypass para que personas físicas terminen recibiendo los dineros sin tributar.

Ojo: ninguna autoridad ha dicho que las holdings en esta lista han sido usadas con este propósito.

4. ¿Las empresas de la lista van a poder acceder a la amnistía?

También se ha afirmado que estas empresas accederán a la amnistía tributaria contenida en la reforma fiscal. Eso está dentro de las posibilidades.

Lo correcto es que si las empresas tuvieran cuentas pendientes con Hacienda, son ellas las que deciden, o no, acogerse a la amnistía. No conocemos cuántas pueden o decidirán hacerlo. Eso sí, podemos asegurar que seis de ellas no podrán hacerlo definitivamente.

Carlos Vargas, director general de Tributación, nos dijo:

“Recordemos que es un tema voluntario. Es la empresa la que determina si se acoge o no a la amnistía. Las empresas que no se podían acoger son todas aquellas que no están en etapa de cobro judicial con la demanda presentada”.

Algo importante es que la amnistía no perdona las deudas; únicamente perdona los intereses y algunas de las multas.

Este es un tema algo complejo: el transitorio VI de la nueva Ley de Fortalecimiento de las Finanzas Públicas establece los supuestos en los que alguien puede aplicar a la amnistía tributaria. Algunos de estos son:

- Los que declaran, pero no pagaron el impuesto.

- Los que no declararon ni pagaron el impuesto (omisos)

- Los que rectifiquen declaraciones que ya han presentado (esto podría ocurrir en algunos de los casos de la lista, pero depende de que “la conciencia” le dicte a las empresas una rectificación).

Pero hay otros supuestos, y para eso hay que entender todo el proceso de fiscalización que realiza Hacienda: el corazón del asunto. Es tan importante que requiere un apartado propio.

5. ¿Por qué Hacienda puede tardar hasta 10 años en cobrarle a un evasor?

Trataremos de explicarlo en forma breve. El proceso es tan largo y poroso que una empresa puede extenderlo hasta por una década, a partir de apelaciones. Ese tiempo es suficiente para que termine moviendo su capital a otra empresa.

¿Por qué Hacienda tarda, a veces, tanto en cobrar? Veamos el proceso, e imaginemos que usted es la empresa investigada:

- Tributación le comunica a usted que va a empezar a fiscalizarlo, y le solicita toda la información para el proceso. En esa comunicación Tributación destaca cuáles son los impuestos que van a revisarse, y en qué períodos. Esa investigación puede tardar meses, especialmente si usted le llena a Hacienda un salón completo con papeles para revisar.

- Tributación empieza a revisar los libros contables y otra información. Si encuentra una diferencia hace un “traslado de cargos” y le comunica a usted las diferencias que encontró entre lo que usted reportó y lo que ellos encontraron. Usted tiene ahí dos opciones: puede aceptar y decirle a Tributación que está de acuerdo (eso le reduciría las sanciones en un 80%) o decirle a Hacienda que no está de acuerdo, y presentar pruebas.

- Eso se lleva a una “resolución determinativa”, donde comienza el proceso formal. Aquí usted tiene dos opciones: “apelar” por última vez a Hacienda (a través del Tribunal Fiscal Administrativo) o “tomar un atajo” e ir directo a un juicio, en un Proceso Contencioso Administrativo.

- Imagine que usted quiere extender el pago todo el tiempo que sea posible: no le sirve tomar atajos. Así que decide irse al Tribunal Fiscal Administrativo. El proceso puede durar meses. Hasta el momento Hacienda no ha cobrado ni un cinco y, si el tribunal fallase a favor de Hacienda, la institución no puede cobrar ningún interés por ninguna de las anteriores etapas.

- Supongamos que ese tribunal confirma lo que dijo Tributación, y arranca un caso en un Proceso Contencioso Administrativo.

- El proceso sigue: el contencioso administrativo puede darle la razón a Hacienda, pero usted puede apelarlo ante la Sala I…. En fin.

Ese proceso tan largo y poroso es uno de los argumentos con los que Hacienda ha defendido la aplicación de la amnistía, que puede ocurrir en cualquier momento antes de que se presente la demanda del cobro judicial.

Hemos pedido a Hacienda la lista específica de cuáles empresas no podrían acogerse a la amnistía, es decir, cuáles ya están en cobro judicial. Se trata del Consejo Nacional de Producción y la Compañía Hotelera Playas Tamarindo S.A (ambas con arreglos de pago).

En la lista también figuran otras personas jurídicas que ya pagaron o que se movieron a otro proceso. Polymer S.A y Cirsa Gran Entretenimiento de Costa Rica S.A. (ya cancelaron la deuda), Casinos Pájaro Trueno S.A. (fue devuelto a Grandes Contribuyentes por tener un certificado de adeudo desactualizado) y la Fábrica Nacional de Licores (las deudas de esta entidad se le imputan al CNP, por no tener personería jurídica).

6. Microchequeo: Viceministro de Hacienda no forma parte de Junta Directiva de Improsa

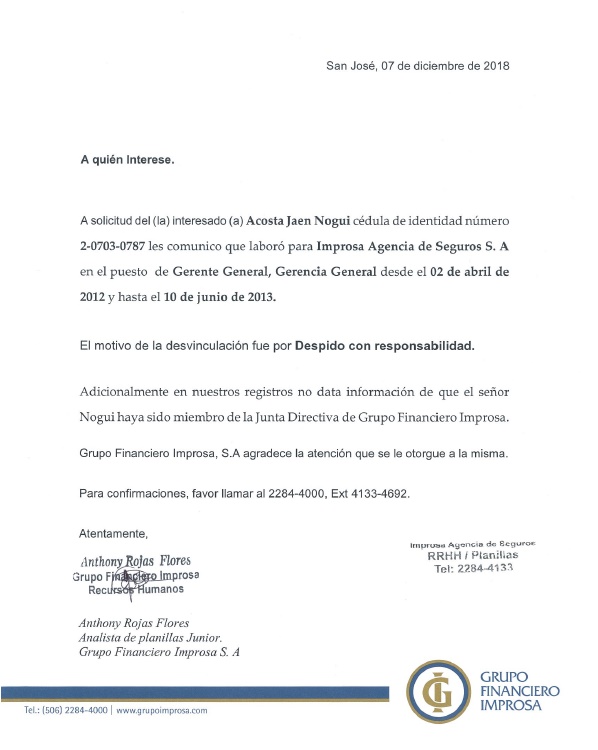

Otra publicación en redes sociales destacó que el viceministro de Hacienda Nogui Acosta forma parte de la Junta Directiva de Grupo Financiero Improsa: una de las entidades que aparecen en el listado de Hacienda.

“En abril del 2012 fuí contratado como gerente comercial en la Agencia de Seguros de Improsa. Después, el gerente que estaba ahí lo movieron para otra dependencia del grupo y yo quedé como gerente de la Agencia de Seguros.

Yo estuve ahí hasta junio de 2013. Yo nunca fui miembro de la junta directiva del Grupo Financiero Improsa. Nunca fui gerente del grupo financiero Improsa y ya pedí la documentación a Improsa para poderlo demostrar con datos. Es un ataque gratuito para deslegitimar nuestro trabajo”, aclaró Acosta.

Recursos Humanos de Improsa confirmó la versión de Acosta:

Tras revisar en el Registro Nacional, no hemos encontrado ningún elemento que permita contradecir la versión del viceministro.